東京で賃貸管理をおこなう(株)アブレイズパートナーズです。

賃貸アパートなどの不動産相続は、

・遺産分割を巡るトラブルが起こりやすい

・税金負担が重くなりやすい

ことが特徴です。

「親や親族が賃貸アパートを経営していて、いずれ相続する可能性がある」

「子供が困らないように、賃貸アパートの相続準備を進めておきたい」

という人は、スムーズなアパート相続をするための知識や準備をしておくと安心です。

本記事では、

■アパート相続の4つの方法

■アパートを相続する際の4つの手順

■アパート相続にかかる相続税

■知っておきたい!アパートの相続税対策

■このアパートは相続するべき?賢い判断4つのポイント

■相続するアパートがいらない場合

■ついにアパートを相続!まずは確認すべきポイント

■相続したアパートを売却するときの注意点

についてご紹介します。

アパート相続をめぐってトラブルになったり、相続税支払で後悔しないためにも、相続する側・される側ともに、賢い相続対策をしておきましょう。

アパート(不動産)相続の4つの方法

アパートなどの不動産は、物理的に分割して相続することが困難です。

たとえば土地を単純に分割すると、

・土地が狭くなって建設できる建物が制約される

・公道に面していない土地ができる

など、資産価値が下がるおそれがあります。

また建物は物理的に分割できないケースが多いです。

そこでアパートを相続する際は、

1.代償分割

2.等価分割

3.共有名義による分割

4.現物分割

のいずれかの分割方法で相続するのが一般的です。

それぞれにメリット・デメリットがあるため、どの相続方法にするかは、相続人同士の遺産分割協議によって決定します。

ここからは、アパート(不動産)相続の4つの方法についてご紹介します。

1.代償分割

代償分割とは、1人の相続人がアパートを取得し、その代わりに他の相続人に現金を払う方法です。

メリット

・アパート以外に遺産がない場合に有効

デメリット

・アパートの相続人が、他の相続人に支払える現金を所有していることが必要

・相応の現金を所有していなければ、借入などによる現金調達の必要があり、アパート相続人の負担が大きくなるリスクがある

2.等価分割

等価分割とは、現預金以外の遺産を全て売却し、相続人に分配する方法です。

メリット

・公平な遺産相続が可能

デメリット

・アパートなどの不動産は売却するまでに時間がかかることがあり、相続税の納付期限(相続発生後10か月以内)に間に合わなくなるおそれがある

・アパートの売却益は譲渡所得となるので、高額な所得税と地方税が課されることがある

3.共有名義による分割

共有名義による分割とは、アパートを相続人全員の共有名義として相続する方法です。

メリット

・アパートの維持費、固定資産税などを相続人全員で公平に分担できる

デメリット

・他の相続人との共有名義になるため、アパートの自由な売却・換金や土地利用が難しくなる

4.現物分割

現物分割は、相続人の協議によって遺産を分割し、不動産(土地・建物)を現物のまま相続する方法です。

たとえば長男が不動産を相続し、長女が現預金を相続するといった方法があります。

メリット

・アパートの所有権や相続手続きがシンプルでわかりやすい

デメリット

・遺産を公平に分配するのが難しく、協議に時間がかかり、トラブルが発生しやすい

アパートを相続する際の4つの手順

アパートに限らず、相続手続きを頻繁にされる人は多くないですよね。

ここからはアパートを相続する際の4つの手順として、

1.遺言書の確認

2.遺産分割協議

3.相続登記

4.相続税の申告・納税

などについて、順番にご説明します。

1.遺言書の確認

亡くなった人が遺言書を残していたかを確認しましょう。

遺言書の効力として、

・相続人を指定できる

・相続分を指定できる

・法定相続人以外へも相続させられる

などがあります。

しかし遺言書の作成にあたり、

・自筆ではない

・日付が入っていない

・署名や押印がない

などにより、遺言書が無効になるケースもあるのできちんと確認しましょう。

2.遺産分割協議

遺言書がない場合には、相続人全員で遺産分割協議を行い、

・相続の方法

・相続割合

などを決定します。

3.相続登記

遺産分割協議にて決定したアパートの相続割合を、法務局にて相続登記します。

相続登記に必要な費用としては、固定資産税評価額×0.4%となります。

また不動産の価格が100万円以下の場合には、免税となる措置もあるのでご確認ください。

4.相続税の申告・納税

税務署へ相続税の申告と納税を行います。

アパートの所有者が亡くなってから10か月以内に手続きしなければなりません。

アパート相続にかかる相続税

アパートを相続すると、相続税がかかります。

ここからは、アパートにかかる相続税の

・負担割合

・支払期限

・計算方法

をご紹介します。

相続税の負担割合

相続税は、各相続人の取得額に応じて按分負担するのが一般的です。

相続税の支払期限

相続税は、相続後「10か月以内」に「現金」で納付する必要があります。

アパートにかかる相続税の計算方法

不動産の相続財産評価は、購入価格ではなく、国税庁や自治体が定めた公定価格に基づいて行われます。

公定価格は、

・土地の相続税評価

・建物の相続税評価

によって決まります。

土地・建物の相続税評価額と他の相続資産を合わせた遺産額から、基礎控除額を引いたり所定税率をかけることで、相続税額が算出できます。

ここからは、相続税の計算方法を大まかにご紹介します。

土地の相続税評価

■路線価による評価

土地の相続税評価は、国税庁が毎年公表している路線価に基づいて算定されるのが一般的です。

路線価は土地の実勢価格の70%〜80%程度とされています。

■倍率方式による評価

国税庁による路線価が定められていない郡部などでは、自治体が定めている固定資産税評価額に一定倍率を乗じた額が、土地の評価額になります。

アパートが建っている住宅地の倍率は、おおむね1.1倍となっています。

建物の相続税評価

建物の相続財産は、自治体が定める固定資産税評価額に基づいて評価されます。

なお、アパートの大規模修繕や改築を行った場合の減価償却額は、建物の相続財産評価額から控除が可能。

この場合の相続税評価額は、以下の算式で求められます。

建物の相続税評価額固定資産税評価額+(大規模修繕費用-相続日までの減価償却額)×70%

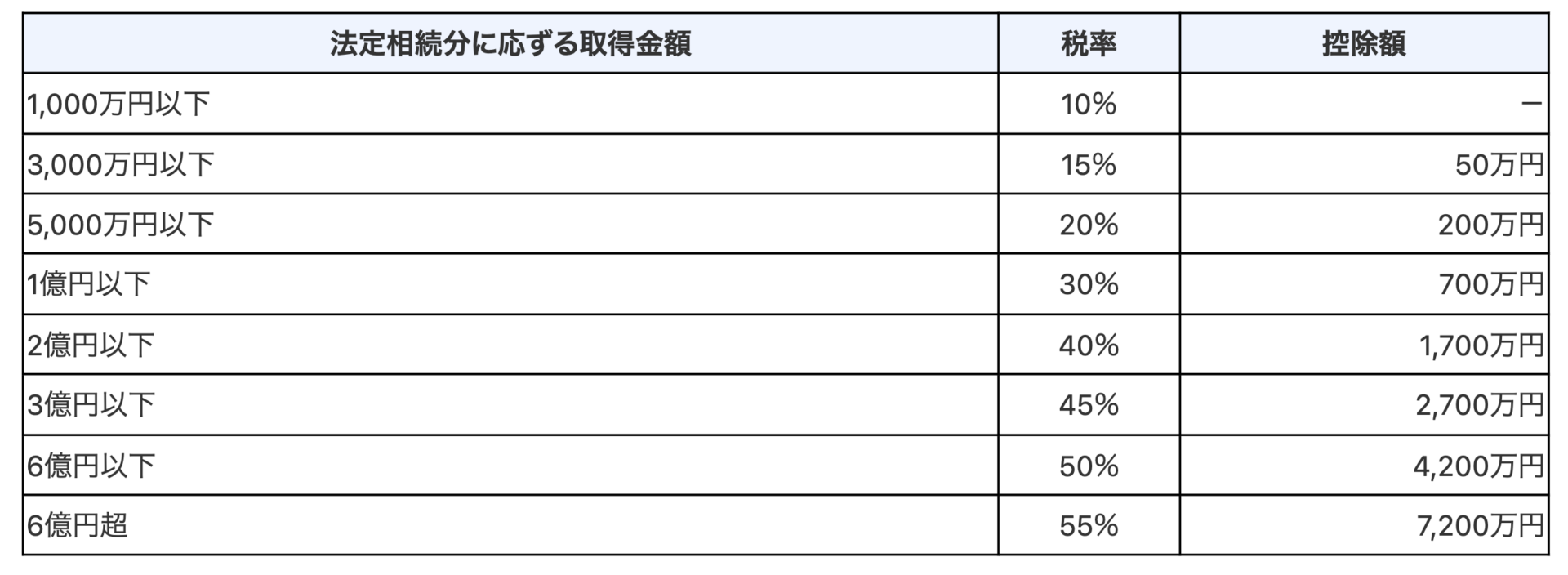

相続税の計算

1.土地・建物それぞれの相続税評価額やその他遺産を含めた、遺産額を求める

2.遺産額から基礎控除額(3,000万円+600万円×法定相続人の人数)を引いた、課税遺産総額を求める

3.課税遺産総を、法定相続人に分配する(配偶者50%や遺言書の定めなど)

4.法定相続人の取得分に応じた相続税率をかけ、控除額を引く

5.4の合計が相続税総額になる

図出典および参考:国税庁 相続税の税率

アパートの相続税に関するQ&A

アパートの相続に関するよくある質問に対する回答をご紹介します。

未返済のローンがある場合

Q:相続したアパートに、建替時のアパートローンが残っていました。この場合、ローンの支払いや相続税はどうなりますか?

A:未返済のローンがある場合は、アパートを相続した人がローンの返済も引き継ぐことが必要です。

ただし、ローンの残額は相続財産から控除されるので、その分だけ相続税は安くなります。

たとえば建ててから日が浅い賃貸アパートなどは、ローン残高が相続財産評価額を上回ることがあるんです。

こうした場合は相続税を納める必要がなくなることもあります。

入居者がいる場合

Q:相続したアパートに入居者が住んでいます。相続後の入居者対応はどうすれば良いでしょうか。また相続税はどうなりますか?

A:相続したアパートに入居者がいる場合、

・相続人が引き続き、オーナーとして賃貸管理を続ける

・入居者に立ち退きを依頼し、アパートや土地を売却する

といった方法が考えられます。

入居者に立ち退いてもらうには、新居に入居するのに必要な引っ越し費用などを含めて、家賃の6〜10か月分程度の立ち退き費用を支払うのが一般的です。

相続税については、入居者がいる賃貸アパートは借地権・借家権相当額が相続財産評価額から控除されるため、相続税が少し安くなります。

知っておきたい!アパートの相続税対策

ここからは、アパートの相続税対策として

・小規模宅地等の特例を受ける

・生前贈与する

・オーナー様が終身保険に入っておく

をご紹介します。

いずれも利用条件があるほか、アパートの評価額・ほかの相続資産の有無など、さまざまな要素によって節税効果などは異なります。

実際には、賃貸管理会社・税理士・弁護士などにケースバイケースで相談するのがおすすめです。

小規模宅地等の特例を受ける

小規模宅地等の特例とは、相続した土地の評価額を最大80%減額できる特例制度です。(※建物は対象外)

アパート経営をしている土地であれば、

・相続後もアパート経営を継続する

・相続税の申告まで所有している

・限度面積400㎡

などの要件を満たせば特例制度が適用されます。

アパートだけでなく土地も相続する場合は、条件が合えばぜひ利用したい制度です。

小規模宅地等の特例を受けるためには、相続人の住所地を管轄する税務署へ、申告書を提出する必要があります。

生前贈与する

アパートを生前贈与すると、将来の相続資産を減らせるため、相続税対策になります。

贈与税には、暦年課税と将来の相続税に加算する相続時精算課税があります。

暦年課税とは、1人が1年間に受けた贈与の合計額が、基礎控除(110万円)を超えた部分に課税される方法です。

相続時精算課税は、2,500万円までの贈与については、贈与税を納める必要がありません。

自宅や現金以外に大きな相続資産がほぼないという場合は、相続時精算課税を選んでも、将来相続税がほとんどかからないのでおすすめです。

しかし2,500万円を超えた部分には、20%の贈与税を納める必要があり、相続時にはほかの相続財産とあわせて相続税を計算し、納めた贈与税を差し引いた額を相続税として納めなければなりません。

また相続時精算課税には、

・60歳以上の父母または祖父母から、20歳以上の子または孫に贈与する場合

・1度選択すると、暦年課税には戻せない

・小規模宅地等の特例が受けられなくなる

・贈与税が将来の相続税の計算時に加算されるため、相続財産が多い人は税負担が大きい

などの制限やデメリットもあるので、注意しましょう。

終身保険に入っておく

終身保険に入っておくのも、相続税対策としておすすめです。

・「被保険者」を被相続人(=オーナー様)

・「受取人」を法定相続人

とする終身保険の保険金は、法定相続人の数×500万円までが非課税になります。

たとえばオーナー様の法定相続人が、妻・長男・次男の3人だった場合、500万円×3人=保険金1,500万円をそのまま残すことができます。

相続税は10か月以内に現金納付が必要なため、残された家族などが相続税支払いに困らないよう、十分な資金調達を準備しておける方法です。

このアパートは相続するべき?賢い判断4つのポイント

健全なアパート経営ができていない場合には、相続しないことも選択できます。

ここからは、アパートを相続するかを判断するための4つのポイントをご説明します。

1.ローンの残高

アパートローンの残高を確認しましょう。

健全なアパート経営を行うためにも、ローンの完済までの

・期間

・返済額

・ローン返済計画の変更は可能か

などを確認しましょう。

2.経営状況

相続したアパートの

・空室の割合

・家賃の収入状況

・賃貸管理の手間

なども確認しましょう。

健全なアパート経営がされていない場合には、収益性が低いため「負の遺産」を相続することになります。

アパートの賃貸管理方法が自主管理の場合には、相続人にて賃貸管理業務である

・家賃の集金

・滞納家賃の督促

などを行う必要があります。

3.維持費や劣化状況

アパート全体の

・劣化状況

・今後の修繕計画

・設備の点検費用

など、維持管理に必要な費用を確認しましょう。

家賃収入と比較して、維持管理費用が膨大な場合にはアパートの売却を検討することも必要です。

4.住民トラブル

相続したアパートにて、住民トラブルが継続されていると賃貸管理にも大きな影響があります。

国土交通省が実施したアンケート結果によると、住民などからのクレームがもっとも対応困難な賃貸管理業務となっています。

クレームや住民トラブルの対応には、迅速な一次対応が求められるため身体・精神的にも負担が大きいです。

相続したアパートに住民トラブルが頻繁に発生していないか、事前に確認する必要があります。

ついにアパートを相続!まずは確認すべきポイント

相続したアパートに安定した家賃収入があれば、相続する際に多くのメリットがありますよね。

アパートを相続した際に検討するべきポイントとして、

・建て替えや改修の時期

・賃貸管理会社は適正か

などがありますので、順番に解説していきます。

建て替えや改修の時期

相続したアパートは、入居者の利用や経年により劣化します。

・台所やトイレなどの水回りの設備

・壁紙や床

・エアコンや換気扇などの設備

などは、いずれ故障などが発生するため永遠に使用できません。

また築古アパートの場合には、老朽化により倒壊などの恐れもあるため、

・建て替え

・大規模改修

・リフォーム

・リノベーション

などを検討する必要があります。

アパートを改修する際には、多くの費用が必要になるため、中長期的な目線で改修計画を定めましょう。

設備の更新や改修計画をあらかじめ定めておくことで、資金調達など計画的に行えます。

賃貸管理会社は適正か

アパートの賃貸管理業務を委託している場合には、賃貸管理会社を再度確認しましょう。

健全なアパート経営を実現するためには、

・空室の早期解消

・入居者満足度の向上

・入居者の要望やクレームへの迅速な対応

など、賃貸管理業務を適正に行う必要があります。

空室が長期間発生していたり、退去者が増えてきていたりする場合には、賃貸管理業務に問題があるかもしれません。

相続するアパートがいらない場合

アパートを相続すると、

・相続税の支払い

・未払いローンなどの負債引き継ぎ

の必要があるため、場合によっては取得する資産より、引継ぐ負債の方が高額になることがあります。

相続するアパートがいらないと思う場合には、次の方法があります。

相続放棄

アパートの相続を辞退する場合は、相続人が家庭裁判所に申し出て相続の権利を放棄できます。

ただし、相続放棄は相続開始のときから3か月以内に申し出ることが必要です。

限定承認

限定承認は、資産から負債を差し引いた、プラスの遺産だけを相続する方法です。

ただし限定承認が認められるには、相続人全員が家庭裁判所に申立をする必要があります。

また、相続財産と負債の金額を精査する必要があるため、申立から手続きが終了するまで1年〜2年かかることもあります。

相続したアパートを売却するときの注意点

アパートを相続するにあたっては、

・代償分割をするため、現金調達が必要

・等価分割をするため、すべての遺産の売却が必要

・相続税納付のため、現金調達が必要 等

など、遺産分割や現金調達のために、アパート売却が必要になるケースも多くあります。

しかし、アパート売却に際してはいくつか注意点があります。

アパートが思った価格で売れないことがある

建物が古い・立地が悪いなど、 相続したアパートの資産価値が低い場合は、思うような価格で売れないことがあります。

また相続税の納付期限は相続後10か月のため、納付期限までに売却できないリスクもあります。

アパート売却益は思ったより手元に残らない

アパート売却益は譲渡所得になり、高額税率が課されます。

譲渡所得の税率は

・所有期間が5年以下の不動産は、所得税と地方税を合わせて約40%

・所有期間が5年を超える不動産は、所得税と地方税を合わせて約20%

と高率です。

たとえば相続10か月後の相続税支払いのためにアパートを売却した場合は、所有期間5年以内になるため、アパート売却益の約40%を納付する必要があります。

さらにアパート売却益から、これらの所得税・地方税を除いた残額から、 相続税も支払う必要があります。

そのため相続したアパートを売却しても、所得税・地方税・相続税などの税金を差し引くと、手元に残る現金は半分以下になると思っておいた方がよいでしょう。

アパートを相続した際の確定申告

アパートを相続した際に、

・アパートの家賃収入を得た

・相続したアパートを売却した

などの場合には、確定申告が必要です。

確定申告は所得税を納税・還付してもらうための申告ですので、相続のみの場合には、相続税の申告が必要になります。

相続税の申告は税務署にて行い、アパートの所有者が亡くなってから10か月以内に手続きしなければならないので注意しましょう。

まとめ

アパートなどの不動産は単純に分割するのが難しいため、相続に関するトラブルが発生しやすい遺産です。

また納付期限が10か月と短く、現金納付が必要な相続税がかかるなど、税負担の重い遺産です。

仮に相続後にアパートを売却しても、譲渡所得への高額課税により、売却益は思ったより手元に残りません。

相続はいつ発生するか予期できないもの。

アパートの相続をスムーズにおこない、賃貸経営を継承するためには、

・あらかじめアパートの相続財産の評価額を見積もり、必要な相続税額を算定しておく

・条件が合えば、小規模宅地等の特例や生前贈与などの節税対策を検討する

・相続税のかからない終身保険に入っておく

など、相続人が将来、相続税負担に困らないように十分な準備をしておくことが重要です。

また相続する側は、ローン残債や賃貸状況をよく精査して、アパートを相続するかどうか判断しましょう。

そしてアパートを相続することを決めた場合は、建て替えや改修時期とともに、賃貸管理会社の見直しから始めることをおすすめします。

(株)アブレイズパートナーズでは、日々の賃貸管理業務から相続手続きのサポートなど、健全な賃貸経営のためのサポートを実施しています。

賃貸管理なら、(株)アブレイズパートナーズにおまかせください。