はじめに

所有するだけで毎年課税される固定資産税。不動産オーナーにとって、この税負担は決して軽いものではありません。「少しでも安くならないだろうか?」そうお考えの方も多いのではないでしょうか。

実は、固定資産税には様々な節税方法や、税負担を軽減する特例・減免制度が存在します。しかし、その内容は複雑で、知らず知らずのうちに損をしているケースも少なくありません。

そこで本コラムでは、不動産オーナー様が知っておくべき固定資産税の節税方法を、基本的な仕組みから具体的なテクニック、そして免税・減税の条件まで、徹底的に解説します。大切な資産を守り、手残りを最大化するためにも、ぜひ最後までお読みください。

そもそも固定資産税とは?基本の「き」

節税方法を知る前に、まずは固定資産税がどのように計算されているのか、その基本を理解しておくことが重要です。

誰が・何に・いくら払うのか?

- 納税義務者: 毎年1月1日(賦課期日)時点で、土地や家屋、事業用の償却資産を所有している人。

- 課税対象: 土地、家屋(住宅、店舗、工場、倉庫など)、償却資産(事業用の機械、備品など)。

- 税額の計算式:

固定資産税額 = 課税標準額 × 税率(標準税率1.4%)

※税率は自治体によって異なる場合があります。 ※市街化区域内に不動産を所有している場合は、別途都市計画税(制限税率0.3%)が課されることが一般的です。

この計算式の中で、オーナー様が節税のためにアプローチできるのが**「課税標準額」**を引き下げることです。課税標準額は、原則として「固定資産税評価額」と同じ金額になります。

固定資産税評価額はどう決まる?

固定資産税評価額は、総務省が定めた「固定資産評価基準」に基づき、各市町村(東京23区の場合は都)が個別の不動産について算出する価格です。土地と家屋で評価方法が異なります。

- 土地: 公示地価の7割程度を目安に算定される**「路線価」**を基準に、土地の形状、奥行き、間口の広さ、接道状況などを考慮して評価されます。

- 家屋: **「再建築費評点方式」**という方法で評価されます。これは、評価対象の家屋と全く同じものを、評価の時点でもう一度新築した場合にかかる費用(再建築費)を算出し、そこに経年劣化による減価(経年減点補正)を考慮して評価額を決定する方法です。

評価額は3年に1度、評価替えで見直されます。ご自身の不動産の評価額は、毎年4月〜5月頃に送られてくる**「納税通知書」に添付されている「課税明細書」**で確認できます。まずはこの金額をしっかりと把握することから始めましょう。

【オーナー必見】今すぐできる固定資産税の7つの節税方法

ここからは、具体的な節税方法を7つご紹介します。ご自身の状況に合わせて活用できるものがないか、ぜひチェックしてみてください。

1. 「住宅用地の特例」を最大限活用する

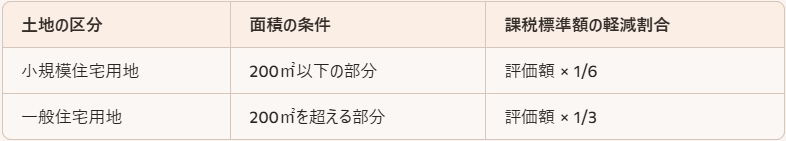

固定資産税の節税において最も基本的かつ効果が大きいのが**「住宅用地の特例」**です。これは、人が住むための家が建っている土地(住宅用地)の課税標準額を大幅に引き下げる制度です。

例えば、300㎡の土地(評価額3,000万円)の場合、更地のままでは課税標準額は3,000万円ですが、住宅を建てることで以下のように大きく圧縮されます。

- 小規模住宅用地(200㎡部分): 2,000万円 × 1/6 = 約333万円

- 一般住宅用地(100㎡部分): 1,000万円 × 1/3 = 約333万円

- 合計課税標準額: 約666万円

【チェックポイント】

- 空き家を放置していませんか? 特定空き家に指定されると、この特例の適用対象外となり、土地の固定資産税が最大6倍に跳ね上がる可能性があります。

- アパートやマンションの場合、戸数×200㎡までが小規模住宅用地の対象となります。例えば10戸のアパートなら、2,000㎡までが1/6の軽減対象となり、大きな節税効果が期待できます。

2. 新築住宅の減額措置を確実に受ける

新築の住宅には、新築後一定期間、家屋の固定資産税が1/2に減額される特例があります。

- 一般の住宅(戸建てなど): 新築後3年間

- 3階建て以上の耐火・準耐火建築物(マンションなど): 新築後5年間

- 認定長期優良住宅: 上記からさらに2年間延長(戸建て5年間、マンション7年間)

この特例を受けるためには、居住部分の床面積が50㎡以上280㎡以下であることなどの要件があります。申請は、家屋が完成した翌年の1月31日までに行うのが一般的ですが、多くの場合は自治体が自動的に適用してくれます。ただし、念のため納税通知書で減額が適用されているか確認しましょう。

こちらの記事も読まれています!

3. 家屋調査は準備を整えて冷静に立ち会う

新築や増改築を行うと、自治体の職員による**「家屋調査」**が行われます。この調査結果が家屋の評価額、ひいては固定資産税額を決定するため、非常に重要です。

調査では、建物の構造、屋根、外壁、内装材、キッチンやお風呂、トイレといった建築設備のグレードなどがチェックされます。

【オーナーがすべきこと】

- 図面を準備する: 建築確認申請書、工事見積書、竣工図など、建物の構造や仕様がわかる資料を準備しておくと調査がスムーズに進みます。

- 過剰なアピールは避ける: 「高級な素材を使った」「最新の設備を入れた」といったアピールは、かえって評価額を上げてしまう可能性があります。聞かれたことに対して、事実を淡々と答えましょう。

- 不必要なものは見せない: 例えば、後から設置した高価な置き家具や家電などは評価対象外です。調査の際に、固定資産と誤解されないよう整理しておくのが賢明です。

家屋調査は評価額を決めるための事務的な手続きです。必要以上に構える必要はありませんが、評価の仕組みを理解し、準備を整えておくことが適正な評価につながります。

4. 土地の「分筆」で評価額を下げる

所有している土地が広い場合、「分筆」(一筆の土地を複数に分けて登記すること)によって、土地全体の評価額を下げられる可能性があります。

土地の評価は、道路にどう接しているか(接道状況)が大きく影響します。例えば、一つの大きな土地を分筆し、道路に接しない「旗竿地」や、間口が狭い土地、不整形な土地を作り出すことで、その部分の評価額が下がります。

分筆後の土地をそれぞれ別の人が所有する場合(例えば、相続で兄弟が別々に相続するなど)に特に有効な手法です。ただし、分筆には土地家屋調査士への依頼費用がかかるほか、土地の使い勝手が悪くなる可能性もあるため、慎重な検討が必要です。

5. 評価額に納得がいかなければ「審査の申出」を

納税通知書を受け取り、課税明細書の内容を確認した結果、「評価額が高すぎるのでは?」と疑問に思った場合、不服を申し立てる制度があります。

**「審査の申出」**という手続きで、市町村に設置されている「固定資産評価審査委員会」に対して、評価額の再審査を求めることができます。申出ができる期間は、納税通知書を受け取った日の翌日から起算して3ヶ月以内と定められています。

ただし、単に「税金が高い」という理由だけでは認められません。近隣の類似した土地や家屋の評価額と比較して明らかに高い、評価の前提となる土地の状況(例:路線価)の認定に誤りがある、といった客観的な根拠を示す必要があります。情報収集や資料作成の手間はかかりますが、評価額が是正されれば翌年度以降の税額も下がるため、検討する価値はあります。

6. 自治体独自の「減免制度」を確認する

災害で被害を受けた場合や、生活保護を受けている場合など、特別な事情がある納税者に対して、自治体が固定資産税を減額または免除する**「減免制度」**を設けていることがあります。

対象となる条件は自治体によって様々ですが、以下のような例が挙げられます。

- 災害(火災、風水害など)による被害

- 生活保護の受給

- 公益性の高い用途(例:公共用の通路として土地を提供している)

これらの制度は、納税者からの申請があって初めて適用されるのが原則です。「自分は対象かもしれない」と思ったら、まずは市町村の役所の資産税課(固定資産税担当課)に問い合わせてみましょう。

7. 支払い方法の工夫で間接的に節税する

これは直接税額を下げる方法ではありませんが、支払い方法を工夫することで実質的なメリットを得ることができます。

近年、多くの自治体でクレジットカードによる納税が可能になっています。クレジットカードで支払えば、カード会社のポイント還元を受けられます。固定資産税は金額が大きいため、還元率によっては数千円から数万円分のポイントが貯まることも。

ただし、クレジットカード納税には決済手数料がかかる場合がほとんどです。ポイント還元率が手数料を上回るかどうかを事前にしっかりと確認しましょう。PayPayやLINE Payなどのスマホ決済サービスで納税できる自治体も増えており、キャンペーンなどを利用することでお得になるケースもあります。

こちらの記事も読まれています!

【知識編】固定資産税の「免税」の条件とは?

最後に、固定資産税が課税されない「免税」の条件についても触れておきます。

固定資産税には**「免税点」**という制度があります。これは、同一の市区町村内に所有する資産の課税標準額の合計が、下記の金額に満たない場合には、固定資産税が課税されないというものです。

- 土地: 30万円未満

- 家屋: 20万円未満

- 償却資産: 150万円未満

例えば、ある市に課税標準額25万円の土地と、15万円の家屋を所有している場合、それぞれが免税点未満であるため、この土地と家屋には固定資産税がかかりません。

ただし、注意点として、これは資産の種類ごとに、かつ市区町村ごとに判断されます。複数の市区町村に資産を所有している場合は、それぞれの市区町村で所有する資産の課税標準額の合計で判定されることを覚えておきましょう。

まとめ:正しい知識で賢く節税を

固定資産税は、不動産を所有し続ける限り、毎年必ず発生するコストです。しかし、その仕組みを正しく理解し、活用できる制度を漏れなく利用することで、負担を大きく軽減できる可能性があります。

まずは、お手元にある**「納税通知書」と「課税明細書」**を改めてじっくりと確認することから始めてみてください。そして、本コラムでご紹介した内容を参考に、ご自身の状況に合った節税方法がないか検討してみましょう。

不明な点や、より専門的な判断が必要な場合は、税理士や不動産に詳しい専門家に相談することも有効な手段です。正しい知識を武器に、賢い資産運用を実現しましょう。

★★★当社の特徴★★★

弊社は、業界の常識を覆す【月額管理料無料】というサービスで、オーナー様の利回り向上を実現する不動産管理会社です。空室が長引いて困っている・・・月々のランニングコストを抑えたい・・・現状の管理会社に不満がある・・・などなど、様々なお悩みを当社が解決いたします!

家賃査定や募集業務はもちろん、入居中のクレーム対応・更新業務・原状回復工事なども、全て無料で当社にお任せいただけます。些細なことでも構いませんので、ご不明な点やご質問などございましたら、下記ご連絡先まで、お気軽にお問い合わせください!

【お電話でのお問い合わせはこちら】

03-6262-9556

【ホームページからのお問い合わせはこちら】

管理のご相談等、その他お問い合わせもこちらです♪

【公式LINEからのお問い合わせはこちら】

お友達登録後、LINEお問い合わせ可能です♪