はじめに

不動産投資を始め、順調に物件を増やし、キャッシュフローも安定してきたオーナー様。次のステップとして「法人化」という選択肢を耳にしたことがあるのではないでしょうか。「税金が安くなるらしい」「融資に有利になるって本当?」といった漠然としたイメージはあっても、具体的にどのようなもので、自分の場合に当てはまるのか、判断に迷う方も少なくないはずです。

不動産投資における法人化は、単なる節税テクニックではありません。個人の大家さんから「不動産賃貸業の経営者」へとステージを上げ、事業の成長を加速させるための強力な戦略です。しかし、その一方で、設立や維持のコスト、事務的な負担増などのデメリットも存在します。

このコラムでは、不動産投資の法人化について、その本質から具体的なメリット・デメリット、そして「あなたの不動産投資は、今、法人化すべきか?」を見極めるための判断基準まで、専門的な内容をできる限り分かりやすく、網羅的に解説していきます。この記事を読み終える頃には、ご自身の状況に合わせた最適な経営戦略を描くための、確かな知識が身についているはずです。

不動産投資の法人化とは?- 個人の大家さんから経営者へ

まずは「法人化」の基本的な仕組みと、個人事業主(個人の大家さん)との違いを理解するところから始めましょう。

1-1. そもそも「法人化」って何?

不動産投資における法人化とは、簡単に言えば「不動産を所有し、賃貸経営を行うための会社を設立すること」です。設立した会社(法人)の名義で物件を購入したり、個人で所有している物件を法人の所有に移したりします。

これにより、不動産賃貸業の事業主体が「個人」から「法人」へと変わります。

- 個人事業主(個人の大家):あなた個人が事業主です。不動産から得られる家賃収入は、あなたの「不動産所得」となり、給与所得など他の所得と合算して個人の所得税が課せられます。

- 法人:あなたが設立した会社が事業主です。家賃収入は会社の「売上」となり、経費を差し引いた利益(所得)に対して法人税が課せられます。あなたは、その会社から給料(役員報酬)を受け取る形になります。

このように、事業の主体が変わることで、お金の流れや税金の計算方法が根本的に変わるのが法人化の大きな特徴です。設立する法人は、一般的に「資産管理会社」と呼ばれます。

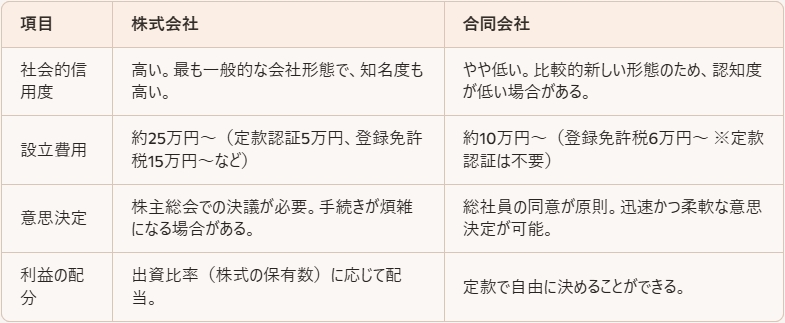

1-2. 法人化の主な形態:「株式会社」と「合同会社」

法人を設立する際、主な選択肢となるのが「株式会社」と「合同会社」です。どちらも法人格を持つ会社ですが、いくつかの違いがあります。不動産投資の法人化においては、どちらを選んでも大きな支障はありませんが、それぞれの特徴を理解しておきましょう。

- 合同会社がおすすめなケース:

- 設立費用を抑えたい。

- 自分や家族など、少人数で経営する。

- 迅速な意思決定を重視したい。

- 株式会社がおすすめなケース:

- 将来的に第三者からの出資や事業売却(M&A)を視野に入れている。

- 「株式会社」という名称による社会的信用を重視したい。

近年、不動産投資の法人化では、設立費用が安く、運営の自由度が高い合同会社を選択する方が増えています。まずは合同会社でスタートし、事業規模が大きくなった段階で株式会社へ組織変更することも可能です。

法人化を検討すべきタイミングは?- 損益分岐点の見極め方

「法人化のメリットは分かったけど、一体いつ検討すればいいの?」これは多くのオーナー様が抱く疑問です。法人化にはコストも手間もかかるため、適切なタイミングを見極めることが非常に重要です。

2-1. 最も重要な判断基準「課税所得」

法人化を検討する最もシンプルで重要な指標は、不動産所得を含めたあなたの年間の課税所得です。なぜなら、個人にかかる所得税と、法人にかかる法人税では、税率の仕組みが大きく異なるからです。

- 所得税(個人):累進課税。所得が多ければ多いほど、税率も高くなります(5%~45%)。

- 法人税(法人):比例税率。所得の金額にかかわらず、税率がほぼ一定です(中小法人の場合、年800万円以下の部分は15%、それを超える部分は23.2% ※2025年9月時点)。

下の表を見てください。個人の所得税・住民税を合わせた税率と、法人の実効税率を比較したものです。

この表から分かる通り、個人の税率が法人の税率を大きく上回る転換点があります。一般的に、課税所得が900万円を超えると、個人の税率(43%)が法人の税率(約34%)を大きく上回り始め、法人化した方が税負担を抑えられる可能性が高くなります。

これが、不動産投資において「課税所得900万円」が法人化を検討する一つの目安と言われる理由です。ご自身の確定申告書を確認し、給与所得と不動産所得などを合算した「課税される所得金額」がこのラインに近づいていないか、一度チェックしてみましょう。

2-2. その他の判断基準

課税所得以外にも、以下のような状況や目標がある場合、法人化を検討する良いタイミングと言えます。

- 規模拡大の意欲:今後も積極的に物件を買い増し、事業を大きくしていきたいと考えている場合。法人化は融資戦略の幅を広げます。

- 相続対策:ご自身の資産を、将来的にスムーズに家族へ引き継ぎたいと考えている場合。法人化は有効な相続対策のツールとなります。

- 他の事業での赤字:不動産賃貸業以外に事業を行っており、そちらで赤字が出ている場合。法人であれば、異なる事業の損益を合算(損益通算)できます。

- 消費税還付:新たに大規模な物件(特に店舗やオフィスビルなど)の購入を検討している場合。法人化して課税事業者を選択することで、建物購入時に支払った多額の消費税の還付を受けられる可能性があります(※制度が複雑なため、必ず税理士にご相談ください)。

これらの要素を総合的に判断し、ご自身の投資戦略と照らし合わせて法人化のタイミングを計ることが重要です。

法人化のメリット – 税金だけじゃない!経営を有利にする7つの特典

法人化の最大の魅力は節税効果にありますが、メリットはそれだけにとどまりません。経営の自由度を高め、事業の持続可能性を向上させる様々な特典があります。

メリット1:税負担の総合的な軽減

前述の通り、個人の累進課税から法人税率へ移行することで、所得が多い方ほど税率を低く抑えられます。さらに、法人には個人にはない税務上のメリットがあります。

- 欠損金の繰越控除期間が長い:事業で赤字(欠損金)が出た場合、その赤字を翌年以降の黒字と相殺できる制度です。この繰越期間が、個人は3年間なのに対し、法人は10年間と非常に長くなっています。大規模修繕などで一時的に大きな赤字が出ても、長期間にわたって将来の税金を圧縮できます。

メリット2:経費計上の範囲が広がる

法人化すると、個人事業主では経費として認められにくかった支出も、会社の経費として計上できる可能性が広がります。

- 役員報酬(給与):あなた自身や家族に支払う給料を経費にできます。受け取る側は給与所得となるため「給与所得控除」という、いわばサラリーマン向けの経費控除が適用され、個人の所得税を抑えることができます。

- 退職金:将来、あなたが役員を退任する際に、法人から退職金を受け取ることができます。退職金は「退職所得控除」という非常に優遇された税制が適用されるため、多額の資金を低い税負担で個人に移すことが可能です。

- 生命保険料:あなたを被保険者、法人を契約者として生命保険に加入し、その保険料の一部または全部を経費にすることができます。将来の退職金の原資作りや万が一の保障にもなります。

- 社宅制度の活用:法人が所有または賃借した物件にあなたが住むことで、家賃の一部を経費にできます。個人で家賃を全額負担するよりも、可処分所得を増やす効果があります。

メリット3:所得の分散による節税効果

法人化の非常に強力なメリットの一つが、所得の分散です。 例えば、年間の不動産所得が1,500万円あるとします。

- 個人の場合:1,500万円全額があなたの所得となり、高い所得税率が適用されます。

- 法人の場合:法人から、あなたに役員報酬800万円、配偶者に役員報酬400万円、法人に利益300万円、というように所得を分散させることができます。

日本の所得税は累進課税なので、所得を複数の人に分けることで、一人当たりの所得金額が下がり、適用される税率も低くなります。結果として、家族全体で支払う税金の合計額を大幅に圧縮することが可能になるのです。

メリット4:相続対策に有利

個人で不動産を所有している場合、相続が発生すると不動産そのものが相続財産となり、評価額も高くなりがちで、遺産分割で揉める原因にもなり得ます。

法人化すると、相続財産は不動産そのものではなく、その法人(資産管理会社)の「株式」になります。

- 計画的な資産移転:株式であれば、毎年少しずつ生前贈与することで、将来の相続財産を計画的に減らしていくことが可能です。

- 相続税評価額の引き下げ:会社の純資産(不動産の含み益など)や役員への退職金支払いなどをコントロールすることで、株価の評価額を引き下げる対策(株価対策)を講じることができ、相続税の負担を軽減できます。

メリット5:融資の選択肢が広がる

法人化は金融機関からの見方も変えます。

- 個人の属性からの分離:個人で融資を受ける場合、年齢や勤務先、年収といった個人の属性が大きく影響します。法人であれば、個人の属性に加えて「会社の事業計画や決算内容」が評価の対象となり、融資の土俵が広がります。

- 決算書の力:きちんと利益を出し、健全な財務状況を示す決算書を作成することで、金融機関からの信用が高まります。これにより、個人では難しかった規模の融資を受けられる可能性も出てきます。

メリット6:決算期の自由な設定

個人事業主の会計期間は1月1日~12月31日で固定されており、確定申告は翌年2月~3月に行います。一方、法人は事業年度(決算期)を自由に設定できます。

例えば、不動産業界の繁忙期(1月~3月)を避けて決算期を設定したり、税金の支払いがキャッシュフローの多い月に来るように調整したりと、戦略的な経営が可能になります。

メリット7:社会的信用の向上

法人格を持つことで、個人事業主よりも社会的信用が高まります。金融機関や取引先とのやり取りがスムーズになるだけでなく、優秀な人材を雇用しやすくなるなど、将来的な事業展開において有利に働く場面が増えるでしょう。

無視できない!法人化のデメリットと注意点

ここまで法人化の輝かしいメリットを解説してきましたが、当然ながら良いことばかりではありません。安易な法人化はかえって損失を招くこともあります。必ずデメリットも理解し、慎重に検討しましょう。

デメリット1:設立・維持コストがかかる

法人を設立し、維持していくためには様々なコストが発生します。

- 設立費用:前述の通り、株式会社で約25万円~、合同会社で約10万円~の初期費用がかかります。司法書士などに依頼すれば、別途手数料も必要です。

- 維持費用:

- 法人住民税の均等割:法人は、たとえ事業が赤字であっても、毎年必ず支払わなければならない税金があります。これが法人住民税の「均等割」で、最低でも年間約7万円かかります。

- 税理士費用:法人の会計・税務申告は個人よりも複雑なため、税理士との顧問契約がほぼ必須となります。顧問料や決算申告料で年間数十万円の費用が見込まれます。

これらのコストを吸収できるだけの利益が見込めなければ、法人化は時期尚早と言えるでしょう。

デメリット2:会計処理・事務手続きの負担増

個人の確定申告(青色申告)と比べ、法人の経理・総務の事務負担は格段に増えます。

- 複雑な会計処理:正規の簿記の原則(複式簿記)に従った会計帳簿の作成が義務付けられます。

- 煩雑な手続き:役員変更の登記、社会保険の手続き、年末調整、償却資産税の申告など、個人事業主にはなかった様々な事務作業が発生します。

これらの業務をすべて自分で行うのは現実的ではなく、多くの場合、税理士や社会保険労務士などの専門家のサポートが必要になります。

デメリット3:社会保険への加入義務

法人を設立し、役員報酬を1円でも支払うと、原則として健康保険・厚生年金保険への加入が義務付けられます。

- 保険料の負担:保険料は役員報酬の額に応じて決まり、その約半分を会社が負担し、残りの半分を個人(役員)が負担します。これは法人にとって大きなコスト増となります。国民健康保険や国民年金に比べて保険料が高くなるケースも少なくありません。

デメリット4:資金の自由度が下がる

個人事業主の場合、事業で得た利益は生活費などに自由に使うことができます。しかし、法人の場合、会社の利益はあくまで会社のものであり、社長個人のものではありません。

会社の資金を個人で使うためには、「役員報酬」や「配当」といった正式な手続きを踏む必要があります。勝手に引き出して使うと、会社から社長への「貸付金」と見なされ、利息を計上する必要が生じるなど、税務上の問題に発展する可能性があります。

デメリット5:物件の譲渡に関する税金

すでに個人で所有している物件を法人に移す(売却または現物出資する)場合、様々な税金が発生する可能性があります。

- 個人側:物件の売却益に対して譲渡所得税がかかる。

- 法人側:物件を取得したことによる不動産取得税と登録免許税がかかる。

特に、含み益が大きい物件を法人に移転する際は、多額の譲渡所得税が発生する可能性があるため、税理士と綿密なシミュレーションを行うことが不可欠です。

法人化へのステップ – 設立までの簡単な流れ

実際に法人化を決意した場合、どのような流れで進めるのでしょうか。専門家のサポートを受けながら進めるのが一般的ですが、大まかな流れを掴んでおきましょう。

- Step 1: 専門家への相談 まずは、不動産に詳しい税理士や司法書士に相談し、ご自身の状況で法人化するメリットがデメリットを上回るか、詳細なシミュレーションを行います。

- Step 2: 会社の基本事項の決定 商号(会社名)、本店所在地、事業目的、資本金の額、役員構成、決算期などを決めます。

- Step 3: 定款の作成・認証 会社の憲法ともいえる「定款」を作成します。株式会社の場合は、公証役場で定款の認証を受ける必要があります。

- Step 4: 資本金の払い込み 発起人(設立者)個人の銀行口座に、定款で定めた資本金を払い込みます。

- Step 5: 登記申請 法務局へ会社の設立登記を申請します。この登記申請日が会社の設立日となります。

- Step 6: 各種届出 設立後、税務署、都道府県税事務所、市町村役場、年金事務所などに、法人の設立届や青色申告の承認申請書などを提出します。

まとめ:あなたの不動産投資に、法人化は必要か?

ここまで、不動産投資の法人化について多角的に解説してきました。最後に、これまでの内容をまとめます。

【法人化を検討すべきオーナー様】

✅ 課税所得が900万円を超えている、または超えそうだ。

✅ 今後も積極的に物件を買い増し、事業規模を拡大していきたい。

✅ 相続対策を本格的に考え始めたい。

✅ 家族に給与を支払い、世帯全体での手取りを最大化したい。

✅ 複数の事業を運営しており、損益を合算したい。

【法人化は慎重に検討すべきオーナー様】

✅ 課税所得がまだ低い水準にある。

✅ 年間数十万円の維持コストが負担に感じる。

✅ 経理や社会保険などの事務手続きをできるだけ簡素にしたい。

✅ 事業の利益を自由に生活費として使いたい。

✅ 今後、規模を拡大する予定はあまりない。

不動産投資における法人化は、多くのメリットをもたらす強力な経営手法ですが、誰にとっても最適な選択肢というわけではありません。それは、あなたの不動産投資を次のステージへ進めるための**「手段」であって、「目的」ではない**からです。

最も重要なことは、ご自身の現在の収益状況、将来の目標(規模拡大、相続など)、そしてライフプランを明確にし、法人化という手段がその目標達成に本当に貢献するのかを冷静に判断することです。

ぜひ、信頼できる税理士などの専門家をパートナーとし、ご自身の状況に合わせた最適な戦略を立て、不動産投資という素晴らしい事業を成功へと導いてください。あなたの「大家さん」から「経営者」への飛躍を、心から応援しています。

★★★当社の特徴★★★

弊社は、業界の常識を覆す【月額管理料無料】というサービスで、オーナー様の利回り向上を実現する不動産管理会社です。空室が長引いて困っている・・・月々のランニングコストを抑えたい…現状の管理会社に不満がある…などなど、様々なお悩みを当社が解決いたします!

家賃査定や募集業務はもちろん、入居中のクレーム対応・更新業務・原状回復工事なども、全て無料で当社にお任せいただけます。些細なことでも構いませんので、ご不明な点やご質問などございましたら、下記ご連絡先まで、お気軽にお問い合わせください!

【お電話でのお問い合わせはこちら】

03-6262-9556

【ホームページからのお問い合わせはこちら】

管理のご相談等、その他お問い合わせもこちらです♪

【公式LINEからのお問い合わせはこちら】

お友達登録後、LINEでお問い合わせ可能です♪