はじめに

長年、安定した収益をもたらしてくれた賃貸アパートやマンション。資産整理や新たな投資へのステップとして、その売却を検討されるオーナー様も少なくないでしょう。しかし、ここで大きな壁となるのが「税金」です。

特に不動産売却によって得た利益には、多額の税金が課される可能性があります。仕組みを正しく理解せずに売却を進めてしまうと、「思ったより手残りが少なかった…」という事態に陥りかねません。

本コラムでは、賃貸アパート・マンションの売却時にかかる税金の基本的な仕組みから、具体的な計算方法、そしてオーナー様が活用できる可能性のある節税の特例制度まで、専門的な内容を分かりやすく、順を追って解説します。大切な資産を、より良い形で次のステップへ繋げるための一助となれば幸いです。

売却時にかかる税金の正体は「譲渡所得税」

まず、不動産を売却して利益が出た場合にかかる税金は、所得税と住民税です。これらを不動産売却の文脈では総称して「譲渡所得税」と呼びます。

重要なのは、「売却価格」そのものではなく、「売却によって得られた利益」に対してのみ課税されるという点です。この利益のことを、税法上「譲渡所得」と呼びます。

譲渡所得の計算式

譲渡所得は、以下の計算式で算出されます。この式が、すべての基本となります。

譲渡所得 = 売却価格 – ( 取得費 + 譲渡費用 )

それぞれの項目を詳しく見ていきましょう。

- 売却価格(収入金額) これは、文字通りアパートやマンションが売れた価格です。買主との売買契約書に記載された金額となります。

- 取得費 取得費とは、その物件を購入したときにかかった費用の合計です。主なものには以下の費用が含まれます。

- 物件の購入代金

- 購入時の仲介手数料

- 登録免許税、不動産取得税

- 印紙税

- 購入後に加えたリフォーム費用や設備の追加費用

【最重要ポイント:減価償却費の計算】 賃貸物件の場合、取得費を計算する上で最も注意すべき点が「減価償却費」です。建物は年数の経過とともに価値が減少していくと考え、その価値の減少分を毎年の経費として計上するのが減価償却です。

売却時の取得費を計算する際は、建物の購入代金から、これまでに経費として計上した減価償却費の累計額を差し引かなければなりません。

建物の取得費 = 建物の購入代金 – 過去の減価償却費の累計額

長年賃貸経営をされている場合、この減価償却が進んでいるため、会計上の建物の価値はかなり低くなっています。その結果、**「売却価格は購入時より下がっているのに、計算上の利益(譲渡所得)は大きくなる」**という現象が起こり、想定外の税額に驚かれるオーナー様が多くいらっしゃいます。

- 譲渡費用 これは、物件を売却するために直接かかった費用です。

- 売却時の仲介手数料

- 売買契約書の印紙税

- 測量費

- 建物の解体費(更地で売る場合)

- 立退料(入居者に退去してもらうために支払った場合)

これらの要素を正確に把握し、計算式に当てはめることで、課税対象となる譲渡所得が確定します。

こちらの記事も読まれています!

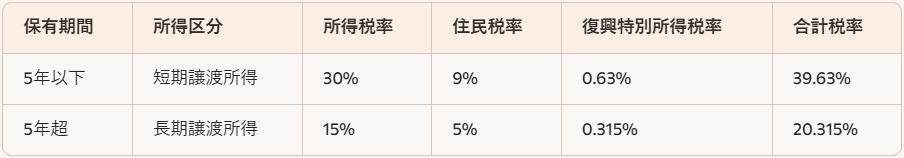

税額を決める2つの「税率」:所有期間がカギ

譲渡所得が算出できたら、次にその金額に税率を掛けて納税額を計算します。

納税額 = 譲渡所得 × 税率

この税率は、売却した物件の所有期間によって大きく2つに分かれます。

**ポイントは「所有期間が5年を超えるかどうか」**です。税率が約2倍も違うため、売却のタイミングを検討する上で極めて重要な要素となります。

【注意点:所有期間の数え方】 この「所有期間」の数え方には注意が必要です。単純な購入日から売却日までの期間ではありません。 「売却した年の1月1日時点」で所有期間が5年を超えているかで判断します。

例えば、2020年8月1日に購入した物件を2025年9月1日に売却した場合、単純な期間は5年1ヶ月ですが、2025年1月1日時点ではまだ5年を超えていないため、「短期譲渡所得」に分類されます。この物件が「長期譲渡所得」とみなされるのは、2026年1月1日以降に売却した場合となります。

オーナーが使える節税の特例制度

ここからが本コラムの核心部分です。譲渡所得税は高額になりがちですが、国は特定の条件を満たすことで税負担を軽減できる特例制度を設けています。賃貸物件のオーナー様が利用できる可能性のある代表的な制度を2つご紹介します。

特例①:所有期間10年超の居住用財産を譲渡した場合の軽減税率の特例

「居住用財産の特例」と聞くと、「賃貸物件には関係ない」と思われるかもしれません。しかし、過去にオーナー様ご自身が住んでいた物件を、その後賃貸に出して売却するケースでは、この特例を使える可能性があります。

【条件】

- 自分が住まなくなった日から3年を経過する日の属する年の12月31日までに売却すること。

- 売却した年の1月1日時点で、所有期間が10年を超えていること。

- 親子や夫婦など、特別な関係の相手への売却ではないこと。

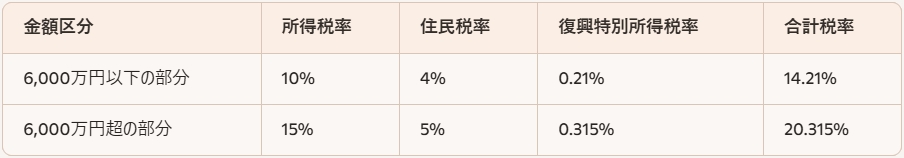

【内容】 この特例が適用されると、長期譲渡所得(所有期間5年超)の税率がさらに軽減されます。

通常の長期譲渡所得の税率が20.315%ですから、課税所得6,000万円までの部分について税率が大幅に下がるのが大きなメリットです。例えば、課税譲渡所得が5,000万円だった場合、通常の長期譲渡なら税額は約1,015万円ですが、この特例を使えれば約710万円となり、300万円以上も節税できる計算になります。

転勤などを機にマイホームを賃貸に出しているオーナー様は、売却タイミングを検討する際にこの条件に当てはまるか必ず確認しましょう。

特例②:特定の事業用資産の買換えの場合の特例

こちらは、賃貸経営を継続していく意思のあるオーナー様にとって、非常に強力な制度です。

【概要】 簡単に言うと、**「賃貸物件(事業用資産)を売却し、その代金で新たな賃貸物件(事業用資産)に買い換えた場合、売却した年の課税を将来に繰り延べ(先送り)できる」**という制度です。

【内容】 原則として、売却した物件の譲渡所得のうち、**最大80%の課税を繰り延べることができます。**つまり、その年の納税額を20%部分に圧縮できるのです。

- 例: 譲渡所得が1億円出た場合

- 通常: 1億円全体に課税される。

- 買換え特例適用: 80%にあたる8,000万円分の課税は次の機会に繰り延べ。その年は残りの20%である2,000万円に対してのみ課税される。

あくまで「免税」ではなく「繰り延べ」ですが、手元に残る資金が大幅に増えるため、より規模の大きい物件や収益性の高い物件への買い換えが可能になり、事業拡大の大きな足がかりとなります。

【主な適用条件】 この特例は要件が非常に複雑ですが、主なポイントは以下の通りです。

- 売却した資産も、購入する資産も**事業用(賃貸用)**であること。

- 原則、売却した年の前後1年以内(売却した年の前年、当年、翌年)に買換資産を取得すること。

- 買換資産は、一定の条件(土地なら300㎡以上など)を満たす必要がある。

- 売却資産の所有期間が10年以上であること(首都圏などの既成市街地内の土地から、地方の土地へ買い換える場合など、条件によっては5年以上で認められるケースもある)。

この特例は、適用できるかどうか専門的な判断を要します。利用を検討する場合は、必ず税理士などの専門家に相談してください。

こちらの記事も読まれています!

具体例で見る!税額シミュレーション

では、具体的な数字を使って税額がどのくらいになるか計算してみましょう。

【設定】

- 物件: 12年前に購入したワンルームマンション

- 売却価格: 2,500万円

- 譲渡費用(仲介手数料など): 100万円

- 購入時の価格(取得費の元本): 土地1,000万円、建物1,500万円(合計2,500万円)

- 建物の減価償却費の累計額: 600万円

Step 1:取得費を計算する まず、減価償却費を考慮した取得費を算出します。

- 土地の取得費:1,000万円(土地は減価償却しません)

- 建物の取得費:1,500万円 – 600万円 = 900万円

- 合計取得費:1,000万円 + 900万円 = 1,900万円

Step 2:課税譲渡所得を計算する 次に、課税対象となる譲渡所得を計算します。

- 譲渡所得 = 2,500万円 – ( 1,900万円 + 100万円 ) = 500万円

- 課税譲渡所得:500万円

Step 3:納税額を計算する 所有期間が12年なので、「長期譲渡所得」の税率が適用されます。

- 納税額 = 500万円 × 20.315% = 1,015,750円

- 納税額:約101.6万円

このケースでは、購入時と同じ価格で売れているにもかかわらず、減価償却のために約101.6万円の税金が発生することが分かります。もし、この物件が元々マイホームで、軽減税率の特例が使えたなら、税率は14.21%となり、税額は約71万円まで抑えられます。

手続きと注意点:確定申告を忘れずに

不動産を売却して利益が出た場合、売却した翌年の2月16日から3月15日までの間に、ご自身で確定申告を行い、納税する必要があります。たとえ特例を適用して納税額がゼロになったとしても、その特例の適用を受けるためには確定申告が必須ですので、絶対に忘れないようにしましょう。

【確定申告に必要な主な書類】

- 売買契約書のコピー(売却時・購入時)

- 仲介手数料や印紙代などの領収書のコピー

- 登記事項証明書(登記簿謄本)

- 減価償却費の計算がわかる書類(過去の確定申告書の控えなど)

これらの書類は、税額計算の根拠となる非常に重要なものです。購入時の契約書なども含め、大切に保管しておきましょう。

まとめ:賢い売却は、正しい知識と専門家との連携から

賃貸アパート・マンションの売却には、譲渡所得税という大きなコストが伴います。しかし、その仕組みは決して複雑怪奇なものではありません。

税金は「利益(譲渡所得)」にかかる

利益 = 売却価格 – ( 取得費 + 譲渡費用 )

賃貸物件は「減価償却費」を取得費から引くことを忘れない

所有期間が5年超か以下かで税率が大きく変わる

条件が合えば、税負担を大きく軽減できる特例制度がある

これらのポイントを押さえるだけでも、ご自身の状況を客観的に把握し、売却戦略を立てる上で大いに役立つはずです。

ただし、特に特例制度の適用要件は複雑で、個々の状況によって判断が分かれることも少なくありません。最終的な判断や手続きは、不動産税務に詳しい税理士に相談することを強くお勧めします。専門家と連携し、大切な資産を守りながら、最善の形で売却を実現させましょう。

★★★当社の特徴★★★

弊社は、業界の常識を覆す【月額管理料無料】というサービスで、オーナー様の利回り向上を実現する不動産管理会社です。空室が長引いて困っている・・・月々のランニングコストを抑えたい…現状の管理会社に不満がある…などなど、様々なお悩みを当社が解決いたします!

家賃査定や募集業務はもちろん、入居中のクレーム対応・更新業務・原状回復工事なども、全て無料で当社にお任せいただけます。些細なことでも構いませんので、ご不明な点やご質問などございましたら、下記ご連絡先まで、お気軽にお問い合わせください!

【お電話でのお問い合わせはこちら】

03-6262-9556

【ホームページからのお問い合わせはこちら】

管理のご相談等、その他お問い合わせもこちらです♪

【公式LINEからのお問い合わせはこちら】

お友達登録後、LINEでお問い合わせ可能です♪